インジケーターの組み合わせによって、様々なトレード戦略が構築できます。以下に、理論的に説明がつく代表的な組み合わせをいくつか挙げてみます。

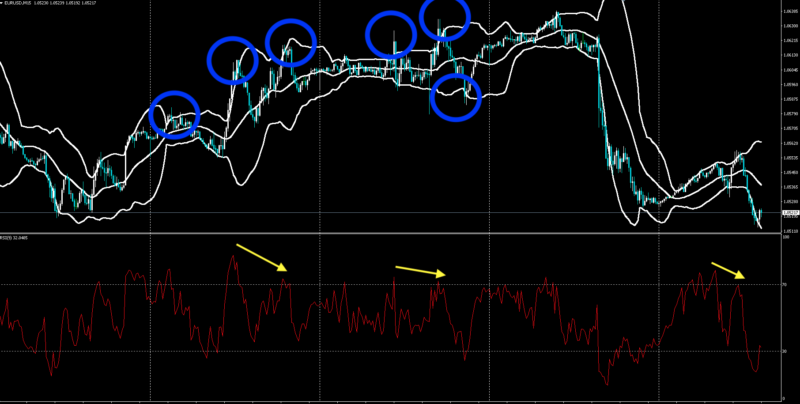

ボリンジャーバンドとRSI

ボリンジャーバンドは、価格の変動幅が広がったり狭まったりするときに、その上下限を表し、RSIは過買い・過売りの状態を表します。この2つを組み合わせることで、ボリンジャーバンドの上限・下限とRSIの過買い・過売りの状態を考慮して、買い・売りのタイミングを判断することができます。

- 左側で、価格がボリンジャーバンドの上限に接近しているところで、RSIも70を超えています。これは過買いの兆候であり、ここでの売りのエントリーが考えられます。

- 画像の中央近く、価格がボリンジャーバンドの下限に接触し、RSIが30未満になっている点が見られます。これは売りすぎの状態を示しており、ここでの買いのエントリーが考えられます。

- 画像の右側で、再度、価格がボリンジャーバンドの上限に近づいていますが、RSIは70をわずかに超えているだけです。これは弱い過買いのサインであり、売りのエントリーを考える際には注意が必要です。

また、黄色の線でダイバージェンスの発生が見て取れることからエントリーのチャンスと考えられます。

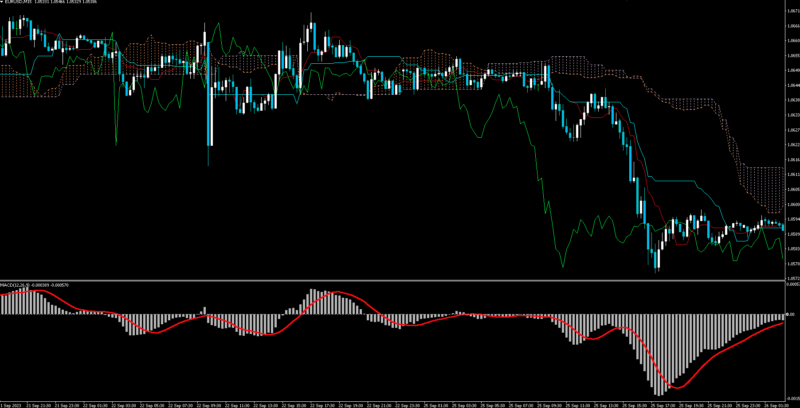

移動平均線とMACD

移動平均線は、短期・中期・長期のトレンドを表し、MACDは短期移動平均線と長期移動平均線の差を表します。移動平均線とMACDを組み合わせることで、短期・中期・長期のトレンドを判断し、MACDのゴールデンクロス(短期移動平均線が長期移動平均線を上抜けする)やデッドクロス(短期移動平均線が長期移動平均線を下抜けする)などのシグナルを利用して、トレードのタイミングを決定することができます。

- ポイントA:

- 移動平均線: ローソク足が移動平均線の上から下に突き抜けています。これは下降の兆しと考えられます。

- MACD: この地点ではMACDが上昇から下降に転じます。ヒストグラムもゼロから下へ再加工する位置にいます。この組み合わせは、再び下落トレンドが始まる可能性が高いと示しています。

- ポイントB:

- 移動平均線: ローソク足が移動平均線を上抜けしている場面を示しています。これは上昇の兆しと考えられます。。

- MACD: MACDのヒストグラムがゼロより上に位置しており、MACD自体が上昇しています。これはトレンドが転換する可能性を示唆しています。

- ポイントC:

- 移動平均線: ローソク足が移動平均線を下抜けしており、これは再下降の兆しと考えられます。

- MACD: この地点では、MACDが再び下降を開始しており、ヒストグラムもゼロの近くまで回復しています。下落トレンドが再開する兆しを示しています。

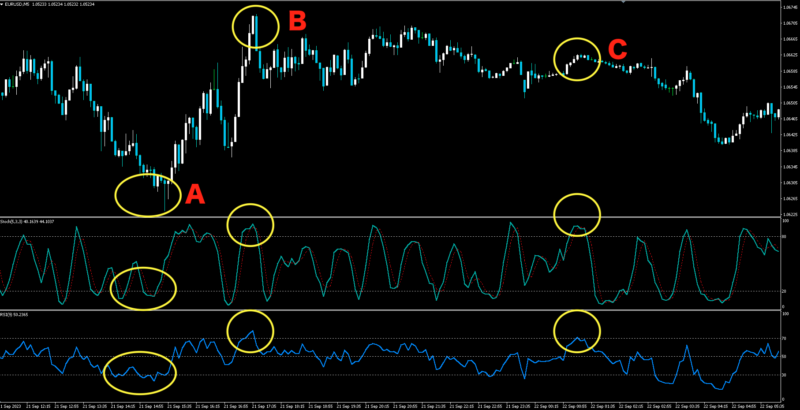

ストキャスティクスとRSI

ストキャスティクスは、価格の上昇・下降の勢いを表し、RSIは過買い・過売りの状態を表します。ストキャスティクスとRSIを組み合わせることで、価格の上昇・下降の勢いと過買い・過売りの状態を同時に判断し、買い・売りのタイミングを決定することができます。

- ポイントA:

- ストキャスティクス: ラインが下の20ラインを下抜けており、過売りの領域に入っていることを示しています。その後、ラインが上昇を開始しています。

- RSI: このポイントでは、RSIもまた30を下抜けて過売りの領域に入っており、こちらも上昇を開始しています。

- 結論: ストキャスティクスとRSIの両方が過売りの領域を示しているため、これは買いの好機と見なすことができます。

- ポイントB:

- ストキャスティクス: ラインが上の80ラインを上抜けており、過買いの領域に入っていることを示しています。

- RSI: このポイントのRSIは、70を上抜けて過買いの領域に入っています。

- 結論: ストキャスティクスとRSIの両方が過買いの領域を示しているため、これは売りの好機と見なすことができます。

- ポイントC:

- ストキャスティクス: このポイントでは、ラインが再び上の80ラインを上抜けています。

- RSI: RSIも70を上抜けており、過買いの領域にいます。

- 結論: ストキャスティクスとRSIの両方が過買いの領域を示しているため、これも売りの好機と見なすことができます。

これらの分析を元に、ポイントAでの買い、ポイントBとCでの売りのタイミングを取ることが考えられます。ただし、実際の取引を行う際は、これらの指標だけでなく、他の技術的、基本的な情報やニュースなども考慮に入れることが重要です。

これらの組み合わせは、あくまで例であり、トレーダーの相場観やトレードスタイルによって最適な組み合わせは異なります。また、実際にトレードを行う際には、適切なリスク管理が必要であることに留意してください。

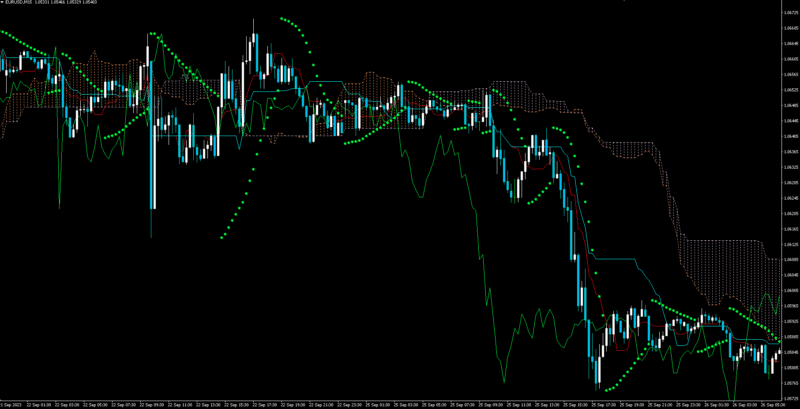

一目均衡表におすすめの組み合わせ

一目均衡表は、トレンドの方向性とレベルを把握するための指標であるため、トレンドフォロー型のインジケーターと組み合わせることで、相場の流れをより正確に把握することができます。

そのため、一目均衡表と組み合わせて使うと理論的に説明がつくトレンドフォロー型のインジケーターとしては、以下のようなものがあります。

パラボリック SAR:一目均衡表と同様に、トレンドの方向性とレベルを把握することができます。パラボリック SARは、トレンドの反転や転換点を把握するのに有効な指標です。パラボリックは転換してから押しや戻りをローソク足で確認します。それに一目の状況をみます。

移動平均線:一目均衡表と同様に、トレンドの方向性を把握することができます。移動平均線は、一目均衡表よりもスムーズなラインを描くため、短期的な変動にも敏感に反応します。このパターンでは200EMAで単純に方向性を示しています。200EMAより上なら上昇トレンド、下なら下降トレンドの目線です。

MACD:一目均衡表と同様に、トレンドの方向性とレベルを把握することができます。MACDは、短期的な相場の変動にも敏感に反応するため、トレンドの転換点を把握することができます。

これらのインジケーターと一目均衡表を組み合わせることで、相場のトレンドフォローをより正確に把握することができます。ただし、いずれのインジケーターも単独で使用する場合と同様に、過去の相場データに基づいた予想に過ぎず、必ずしも正確な予想を行うことができるとは限りません。