本原稿では、FXのインジケーターの選び方について解説しています。特にインジケーターをあれこれ試している方に、そもそもインジケーターとは?の観点から理解していただければと考えています。

インジケーターは聖杯ではなく適切に選ぶこと

FXで成功するためには、正しいインジケーターの選択が不可欠です。しかし、どのようなインジケーターが自分のトレードスタイルに適しているのか、初心者にとっては理解が難しいことが多いでしょう。

インジケーター選びにおいては、個人的な好みや感覚だけで選択してしまうことがあり、トレードスタイルとの整合性が取れていないこともあります。

このような問題を回避するためには、まず自分のトレードスタイルを明確にし、それに合わせたインジケーター選びが必要です。

例えば、スキャルピングに適したインジケーターとデイトレードに適したインジケーターは異なります。また、トレンドフォローに特化したインジケーターとレンジ相場に特化したインジケーターも存在します。

さらに、インジケーター選びにあたっては、そのインジケーターがどのような理論に基づいて開発されたのかを理解し、その特徴や使い方を学ぶことが重要です。

適切なインジケーターの選択は、トレードの成功に大きく影響するため、慎重かつ綿密な選択が求められます。インジケーターは決して聖杯ではないのです。

FXのインジケーター選びで重要なこと

ここではインジケーターを選ぶ際に心に留めておきたいことを説明しています。特に初心者の頃はトレードスタイルが定まっていないので、あれこれとインジケーターを試したくなるものです。インジケーターはトレードの武器なので、自分にあったものを選び、バックテストなどで自分で磨き続けることが大切です。

トレードスタイルに合わせた選択

インジケーターはトレードスタイルに合わせて選ぶ必要があります。スキャルピングに適したインジケーターとデイトレードに適したインジケーターは異なります。自分のトレードスタイルに合わせたインジケーターを選びましょう。

FXのインジケーター選びにおいてトレードスタイルに合わせた選択が重要な理由は、異なるトレードスタイルに対して異なるタイプのインジケーターが適しているためです。

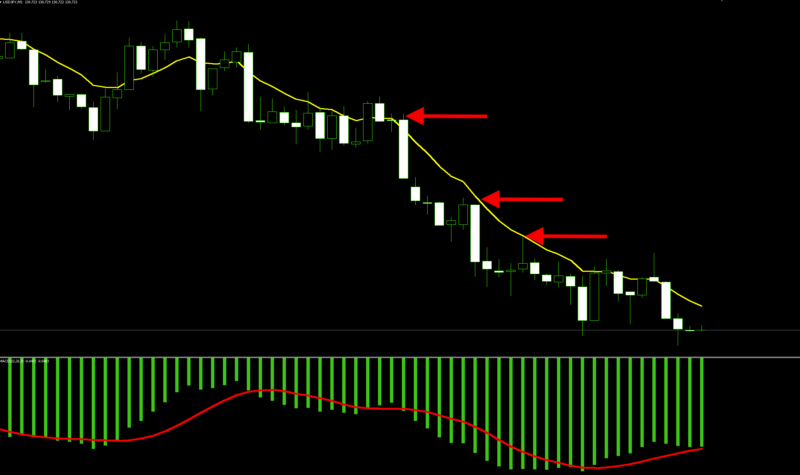

例えば、短期的なスキャルピングを行う場合は、動きの激しい相場変動に素早く反応できるような短期的なトレンドを捉えることが必要です。このような場合には、EMAやMACDなどの短期的なトレンドを把握することに特化したインジケーターが適しています(転換点を狙う場合は異なります)。

一方、デイトトレードを行う場合には、大局的な相場の流れを把握して、現在のチャートに落とし込むことが重要となります。このような場合には、一目均衡表や移動平均線などのトレンドを捉えることに特化したインジケーターが適しています。

また、スイングトレードを行う場合には、トレンド転換のサインを捉えることが重要となります。このような場合には、RSIやストキャスティクスなどのオシレーターが適しています。

以上のように、異なるトレードスタイルに対して適したインジケーターが存在するため、自分がどのようなトレードスタイルを行うかを明確にしてから、適切なインジケーターを選択することが重要です。

トレンドと転換:目的に合った選択

インジケーターにはトレンドの把握や相場の反転のタイミングを知るなど、さまざまな目的があります。自分が達成したい目的に合わせたインジケーターを選ぶことが重要です。

FXのインジケーター選びにおいて、目的に合った選択が重要である理由は、それによってトレードの効率性や精度が大きく変わるためです。

トレンドフォロー型

たとえば、トレンドフォロー型のトレードを行う場合には、トレンドを把握するためのインジケーターが必要です。一方、トレンドの転換点を狙うスキャルピング型のトレードを行う場合には、トレンド転換を示すインジケーターが必要です。

例えば、トレンドフォロー型のトレーダーにとっては、移動平均線や一目均衡表などのトレンドを示すインジケーターが有効です。

転換点型

一方、トレンドの転換点を狙うスキャルピング型のトレーダーにとっては、RSIやストキャスティクスなどのオシレーターが有効です。このように、トレーダーの目的に合わせた選択が重要であることがわかります。

さらに、目的に合ったインジケーターを使用することで、チャートの解釈にも影響が出ます。例えば、トレンドフォロー型のトレーダーがオシレーターを使用すると、相場が過買い・過売りになっていると判断することができますが、この判断はあくまでも短期的なものであり、長期的なトレンドの変化を見逃す可能性があります。

したがって、FXのインジケーター選びにおいては、目的に合ったインジケーターを選択し、そのインジケーターを正しく解釈することが重要です。また、トレードスタイルや目的に合わせたインジケーターを選ぶことで、トレードの効率性や精度を高めることができます。

パラメータの調整

インジケーターにはパラメータがあり、そのパラメータを調整することで、自分のトレードスタイルに合わせた設定が可能です。しかし、パラメータを調整することは簡単ではありません。インジケーターを選ぶ際には、自分でパラメータを調整できるかどうかを確認しましょう。

パラメーターの調整は相場に合わせて

FXのインジケーターには、その性質上、パラメータの調整が必要なものが多くあります。パラメータとは、インジケーターの計算に使用する変数のことで、その値によってインジケーターの出力結果が変化します。

例えば、移動平均線は、その期間に応じて短期移動平均線と長期移動平均線に分類されます。この期間を調整することで、短期的なトレンドを捉えるのか、長期的なトレンドを捉えるのかを変更することができます。

また、オシレーター系のインジケーターであるRSI(相対力指数)も、パラメータの調整が必要です。RSIの場合、通常14日間が設定されていますが、短期トレードには6日間や9日間の期間が適していることもあります。期間を変更することで、オーバーボートやオーバーセルドの判定をより正確にすることができます。

つまり、パラメータの調整は、インジケーターが目的に合わせて適切に機能するために必要な作業となります。適切なパラメータを設定しないと、正確なトレードシグナルを得ることができず、損失を被るリスクが高くなります。

過剰な使用を避ける

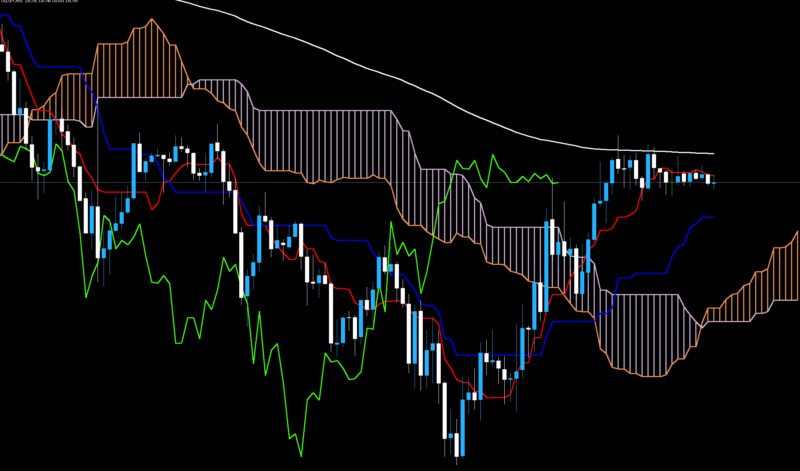

インジケーターはトレードに役立つツールですが、過剰な使用は逆効果となります。複数のインジケーターを使う場合でも、それらの相関性を理解し、必要なインジケーターだけを選ぶようにしましょう。

FXのインジケーター選びにおいて、過剰な使用は避けるべきです。これは、過剰なインジケーター使用はトレードの結果を悪化させる可能性があるためです。

チャートを複雑にしてはダメ

過剰な使用は、チャート上の情報が過多になり、判断力を鈍らせ、正確なトレード判断が難しくなる可能性があります。また、多くのインジケーターは同じ情報を表示しているため、必要以上にチャートを複雑にすることになります。

例えば、RSI(相対力指数)とMACD(移動平均収束拡散)を同時に使用する場合、両方がオーバーボート/オーバーソールドのシグナルを生成することがあります。

インジケーターは必要最低限にする

両方を使用することで、トレードエントリーポイントが複数あり、混乱してしまうことがあります。結局、トレードに必要な情報を正確に得るためには、必要最低限のインジケーターを選択し、そのパラメータを調整することが重要です。

また、トレーディングスタイルやトレード目的に合わせて、適切なインジケーターを選択することも重要です。過剰な使用は、チャートの複雑さにより、トレード判断を鈍らせる可能性があるため、避けることが望ましいと言えます。

バックテストを行う

インジケーターを選ぶ際には、バックテストを行うことが大切です。バックテストを行うことで、インジケーターの効果や設定の最適化が可能です。バックテストは、過去のデータを使ってシミュレーションを行うため、現実のトレードとは異なる結果が出る可能性があることに注意してください。

テストなしのトレードはない

FXのインジケーター選びにおいて、バックテストは非常に重要な要素の一つです。バックテストとは、過去のデータを使用して、あるトレード戦略を検証することです。これにより、その戦略が過去にどの程度成功したかを確認できます。

例えば、移動平均線を使用するトレード戦略を検討している場合、過去のデータを使用してバックテストを行うことで、移動平均線を使用することがどの程度の成功率でトレード結果に結びついたかを知ることができます。

バックテストで通過ペアのクセを見抜く

バックテストを行うことで、トレード戦略の妥当性や、過去のトレード結果から予測される将来の成績を把握することができます。また、バックテストを行うことで、あるインジケーターが特定の通貨ペアや時間枠に最適なのかどうかも判断できます。

したがって、FXのインジケーター選びにおいては、必ずバックテストを行い、選択したインジケーターが有効であることを確認することが重要です。

統計学的な分析

トレードに統計学的な分析を取り入れることで、リスクを把握し、トレードの正当性を検証することができます。統計学的な手法を使うことで、トレード結果の妥当性を判断することができます。

過去のデータでシミュレーションを実施

バックテストの信頼性向上 バックテストを行う際には、過去のデータを使ってシミュレーションを行います。しかし、単に過去のデータに当てはめた結果では、将来の予測に役立つわけではありません。そこで、統計学的な分析を行い、過去のデータを元にしたシミュレーションの信頼性を高める必要があります。

テクニカルで指標の信頼性を高める

テクニカル指標の信頼性評価 FXのテクニカル指標には、さまざまな種類があります。それらを組み合わせたり、パラメータを調整したりすることで、自分に合った取引方法を見つけることができます。

しかし、テクニカル指標によっては、市場環境によっては信頼性が低下する場合もあります。統計学的な分析を行うことで、各テクニカル指標の信頼性を評価することができます。

あくまで確率論であるとみる

確率的な分析に基づくトレードの検討 FX取引においては、市場の動きを予測することが重要です。しかし、その予測は常に正確ではありません。

そこで、統計学的な分析を行い、確率的な分析に基づくトレードの検討を行うことが重要です。これにより、予測の不確実性を考慮して、リスク管理を行うことができます。

勘の裏付けとなる数字もある

直感的な判断の補完 FXのトレードには、直感的な判断が必要な場合があります。しかし、直感的な判断だけではリスクが高くなります。

そこで、統計学的な分析を行い、直感的な判断を補完することが重要です。これにより、よりリスクの低いトレードを行うことができます。

経験の不足を補う FX取引には、経験が必要です。しかし、経験に不足がある場合は、統計学的な分析を行うことで、市場の傾向を把握することができます。これにより、経験の不足を補うことができます。